Zájem o nové hypotéky v loňském roce prudce ochladl. Důvodem byly vysoké úrokové sazby, vyšroubované ceny nemovitostí, ale i strach z inflace a všeobecného zdražování, které citelně zasáhlo většinu českých domácností. S vidinou vlastního bydlení se tak část Čechů musela na čas rozloučit. V lednu 2023 však úrokové sazby mírně klesly, aktuálně se nové hypoteční úvěry sjednávají s úroky pod hranicí 6 %. Začíná se blýskat na lepší časy? Nebo se dostupnost bydlení v roce 2023 ještě zhorší?

Hypoteční trh citelně ochladl, oživení je zatím v nedohlednu

Celkový objem poskytnutých hypoték byl v lednu 2023 nejnižší od února 2014. Na nejnižší hodnoty za posledních 20 let klesl také počet poskytnutých hypoték. Ještě v prosinci sjednalo novou hypotéku 2300 žadatelů, v lednu to bylo o 400 méně. Průměrný počet nových hypoték se v první polovině roku 2022 pohyboval okolo 6000, v roce 2021 dokonce okolo 9500. Jak vyplývá z dostupných dat, trh hypoték v posledních měsících citelně ochladl a situace v letošním roce příliš nezlepší, komentuje Martin Maršovský, hlavní manažer Finmex Academy.

Úrokové sazby po dvou letech mírně klesly

V loňském roce došlo k opakovanému růstu úrokových sazeb, kterým ČNB reagovala na raketově stoupající inflaci. Repo sazba postupně vyrostla až na 7 %. To se promítlo do růstu úrokových sazeb hypoték, které se ke konci roku 2022 vyšplhaly k 6 %. Ruku v ruce s růstem úrokových sazeb klesal zájem o sjednání nové hypotéky.

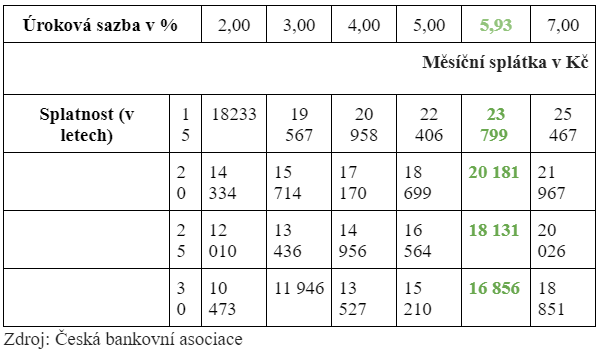

Pozvolný růst nabral opačný směr v lednu 2023, kdy došlo k mírnému snížení úrokových sazeb z 5,98 % na 5,93 %. Je to první pokles za poslední dva roky. Přesto se úrokové sazby stále nachází na nejvyšších číslech za posledních 20 let. V posledních týdnech navíc začínají hypotéky s delší dobou splatnosti opět mírně růst.

S ohledem na inflaci, která v únoru činila meziročně 16,7 %, jsou však stále úrokové sazby relativně nízké. Část expertů proto bije na poplach a volá po dalším zvyšování úrokových sazeb, které by pomohlo zkrotit inflaci pohybující se stále ve dvouciferných hodnotách. Za nezvyšování úrokových sazeb zkritizoval bankovní radu také Jiří Rusnok, bývalý guvernér ČNB.

Češi sjednávají nižší hypotéky, vyšší splátky si nemohou dovolit

Nově sjednaná hypotéka se momentálně pohybuje v průměru okolo 2,83 milionů korun. To je nejnižší hodnota od září 2020. Spolu s růstem úrokových sazeb rostou také měsíční splátky hypoték. V kombinaci s vysokou inflací, růstem zboží, služeb, energií i paliv je finanční zátěž pro průměrnou českou domácnost vysoká. To se promítlo jak do menšího objemu nově sjednaných hypoték, tak do průměrné výše hypotéky. Řada žadatelů o hypotéku musela zamýšlenou výši hypotéky snížit.

A není divu. Zvýšení úrokových sazeb o 1 % znamená v případě průměrné hypotéky nárůst měsíční splátky až o 1 500 Kč. Citelnou ránu utrpěly také domácnosti s končící fixací. V případě průměrné výše hypotéky a nárůstu úrokových sazeb ze 2 na 6 % vzrostla měsíční splátka zhruba o 6 000 Kč.

Průměrná hypotéka: 2 833 407 Kč

Hypoteční trh meziročně klesl téměř o 64 %

V roce 2022 poskytly bankovní instituce a stavební spořitelny hypotéky ve výši 197 miliard korun. Meziročně tak došlo k celkovému poklesu o 63,6 %, u nově poskytnutých úvěrů pak o 57 %. První polovina loňského roku byla ještě poměrně silná, k výraznému propadu došlo především v druhé polovině roku 2022

Roste zájem o eurové hypotéky

Růst tuzemských úrokových sazeb nastartoval už v loňském roce zájem o eurové hypotéky. O ty však mohou žádat pouze žadatelé se stálým příjmem v eurech. Přestože se rozdíl mezi korunovými a eurovými hypotečními sazbami postupně snižuje, zůstává tato alternativa pro mnoho zájemců o hypotéku atraktivní.

Úrokové sazby by mohly nadále mírně klesat

Vývoj úrokových sazeb je do značné míry závislý na vývoji inflace. Podle ČNB máme vrchol inflace za sebou, a proto by v roce 2023 mohly ruku v ruce s klesající inflací pozvolna klesat také úrokové sazby hypoték. Na nízké úrokové sazby, které jsme znali z let 2020-2021, si ovšem budeme muset ještě počkat. Pokud by se prognózy ČNB očekávající postupný pokles inflace nepotvrdily, nelze vyloučit ani další růst úrokových sazeb.

Co čeká podle predikcí ČNB českou ekonomiku v roce 2023?

Základní podmínky pro sjednání hypotéky se ani v letošním roce nemění. Nutností je pravidelný příjem ze zaměstnání či podnikání, případně doplňující příjem v podobě důchodu, renty, rodičovského příspěvku nebo příjmu z pronájmu. Roli hrají také výdaje, další úvěry, úvěrová historie a počet vyživovaných osob. Na základě hodnocení příjmů a výdajů banka vypočítá bonitu žadatele. Hypotéku je i nadále nutné zajistit nemovitostí. Při posuzování žádosti bere banka v potaz také věk. Starší žadatelé mohou být na rozdíl od mladších limitováni kratší délkou splatností úvěru.

Ani v letošním roce nebude možné získat 100% hypotéku. Podle pokynů ČNB mohou banky poskytnout hypotéku do vyše 90 % hodnoty nemovitosti, a to pouze žadatelům do věku 36 let. Ostatních 10-20 % musí žadatel financovat z vlastních úspor nebo ručit další nemovitostí.

Přemýšlíte, jak hladce proplout touto složitou dobou, která dopadá na rozpočet téměř každé české domácnosti? Potřebujete ozdravit své finance nebo usnadnit cestu k hypotéce? Vstupte do Finmex Academy a naučte se rozumět financím.